宋华:基于智慧化服务价值网络的供应链金融具体业务有哪些?

- 2019-12-02,万联网 ,宋华

万联导读

由中国人民大学商学院宋华教授所著的最新力作——《智慧供应链金融》,于2019年9月由中国人民大学出版社正式出版,目前,该书已登陆各大电商平台,是供应链金融业内人士不容错过的精品读物(拓展阅读:宋华教授最新力作!《智慧供应链金融》:探索供金第四阶段的创新发展)!

本书重点探讨了智慧供应链金融的内涵以及智慧供应链金融的基本构架,提出实现智慧供应链金融的五维度模型——SMART,并探索了智慧供应链金融的风险管理问题。经与宋华教授沟通,万联网将陆续放出该书部分内容与业内人士共同分享和探讨。

今天带来的是《智慧供应链金融》第4章中“4.4-智慧化服务价值网络与供应链金融”章节,本章节重点介绍了基于智慧化服务价值网络三维度的供应链金融具体业务。

//4.4.1 智慧化服务价值网络效应的三维度//

五层架构的智慧化服务价值网络为供应链金融的开展提供了有效支撑,这种支撑作用所产生的效应主要表现为Wells和H Gobeli(2003)提出的触达(reach)、丰富度(richness)和主体多样性(range)。他们认为电子化和数字化建立在这三个维度基础上,并通过这些维度创造了整合性战略。而基于智慧化的服务价值网络也需要通过这三维的确立,支撑和推动供应链金融的发展,具体讲,智慧化服务价值网络对供应链金融的支撑作用表现为如下三点:

第一,金融资源的触达。这是指从事供应链金融的金融机构,迅速有效地触达目标客户,使得后者能在与服务企业互动的过程中,知晓和应用供应链金融服务,同时金融机构也能及时掌握客户企业供应链运营的真实状态,以及这种状态下的真实金融需求。客户触达一直以来被认为是客户满意的重要构成因素,其重要性仅次于服务能力(Sureshchandar,Rajendran & Anantharaman,2002)。供应链金融运营的一个很重要的关键是把握交易的真实性,即只有在及时、完整获取客户及其上下游真实的信息和生产经营的前提下,金融服务才能做到既有针对性,又能有效防范潜在风险。而作为供应链金融服务的对象,也需要借助于有效的方法触达服务企业,了解对方能够在金融活动上给予什么样的支持,通过这些支持,能够给客户企业带来什么明确的价值,只有在供应链金融服务双方都能有效触达的状况下,金融活动才能实现有效和安全,因此,触达性是供应链金融服务的基本要求。而智慧化的服务价值网络使得触达性得以实现,这是因为ICT使得客户能够更为有效地接触到服务提供商,通过与服务提供者之间的频繁直接互动,产生平台效应(Smedlund,2012),并且借助于这种智慧化平台,使流程整合和信息化整合更为直接有效,从而使得在从事供应链金融活动时,能够更为直接有效地掌握供应链运营的状态,以及各方的真实信息(Daugherty,Ellinger & Rogers,1995)。

第二,金融产品的丰富度。智慧化服务价值网络对于供应链金融的另一个重要影响在于它能够提供纵深、定制化的供应链金融服务,从而使供应链金融所必需的信息实现多维化。智慧化的平台架构通过后台的Haas、IaaS、DaaS、CaaS到中台的PaaS和前台的SaaS能够快速应对客户多样性的价值需求,满足其日常运营所产生的各类金融服务需求,这种按需定制的服务,一方面使得供需之间的关系更为密切,另一方面也使得服务企业获得的业务数据更趋多元,从而能够实现数据之间的校核——这些都为有效实施供应链金融、防范风险提供了有力保障。此外,这种多层架构的智慧化平台本身也能促进供应链金融产品多样化和按需服务。在供应链金融中,会有各类不同的金融服务产品,如同第2章中所详述的那样,供应链金融会随着不同的阶段、不同的担保状态呈现出多样化、差异化的产品服务,因此,如何能够快速应对客户生产运营的不同特点,提供相适应的服务,这是供应链金融发展需要解决的问题,而前、中、后台的多层智慧架构也为按需提供差异化金融服务奠定了基础。

第三,金融服务的主体多样性。将更多的参与主体连接起来,提供范围广且多样化的服务是智慧化服务价值网络促进网络化供应链金融的基础。从供应链金融的发展趋势看,建立多主体专业分工基础上的协同供应链金融网络是主要的组织方式,也就是说,以往供应链金融多是由单一金融机构或者组织推动的业务,例如某一银行为核心企业提供保理、反向保理、仓单质押等业务,然而随着供应链业务的复杂化和多主体化,使得依靠单一金融机构来服务企业变得捉襟见肘。这是因为一方面依靠单一金融机构很难全面满足各类主体的金融服务需求,另一方面,单一金融机构由于能力的局限性,很难对全局供应链实施有效的监督和管理。同理,未来的供应链金融也不完全是由某一垄断性核心企业自身推动的供应链金融,这是因为尽管垄断性核心企业在供应链中具有强大的谈判力,但是这类企业并不完全熟悉金融的运作和管理,特别是如何通过金融工具来管理和控制风险。此外,供应链金融发展成熟之后,需要专业化的ICT能力和多主体的连接能力,而单一的垄断性核心企业较难做到。更为重要的是封闭的垄断性核心企业搭建的供应链金融体系,较容易出现欺凌式流氓形态的供应链金融,即肆意拖延供应商账期,然后向供应商提供所谓的供应链金融服务。因此,专业化和平台化将成为未来供应链金融发展的方向。而要实现这一目标,就需要用有效的方式将分布在不同环节、不同领域、不同地域的专业化组织进行有效衔接,进而提供全局性的供应链服务以及金融服务。而智慧化的服务价值网络则提供了开放式的平台机构,一方面让不同的组织能够有效介入,提供专业化服务,另一方面又能实现高度的协同,避免以往供应链环节不能有效衔接而产生的低效率甚至运营风险。

//4.4.2 基于三维度的供应链金融业务//

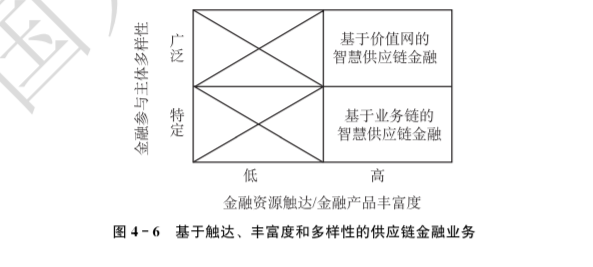

沿着上述智慧化服务价值网络的三个维度效应,产生了不同的组合状态,这种组合状态形成了不同类型的供应链金融形态。其中几种供应链金融业务产生的基础是借助于智慧化的ICT在金融资源触达性和金融产品丰富度上产生的交互效应,从而构成了三种不同状态信息化的供应链金融业务(见图45)。

第一种状态是实现了较高的金融资源触达性,但是金融产品的丰富度不够深,这种状况常见于银行主导的在线供应链金融业务。通常银行借助于信息化的建设能够直接、及时了解客户的基本状况和资金借贷行为,并且通过信息化系统实现线上申请、线上征信、线上审批、线上还贷。站在金融机构的立场上,这实现了客户信息——特别是有关资金借贷——的直接触达。然而,这种金融机构主导的在线供应链金融业务有一定的局限性,即由于信息拥有的丰富度不够,使得金融产品无法实现根据客户的差别化资金需求及时提供定制化的供应链金融服务产品。具体讲,围绕供应链运营而产生的各类业务数据和运营数据并没有真正为金融机构获取,即便有些金融机构通过自己搭建B2B电子商务平台,试图实现对供应链运营全数据的把握,但是由于系统建设的非定向性和针对性(即不能完全适应行业运行的特定规律和企业运营的特殊需求),加之供应链企业对于将数据完全基于金融机构信息化平台的抵触,使得金融机构所获取的数字信息往往无法真正渗透到产业供应链的所有环节和所有上下游企业。在这种状况下,金融机构能够推动的供应链金融业务只能是将传统的金融业务实现在线化,诸如在线保理、在线反向保理等等,而无法实现根据客户的供应链状态定制化金融服务产品。

第二种状态是掌握了丰富的供应链业务信息,对客户的了解也非常深入,因而能够根据供应链客户企业的实际状况提供丰富的定制化金融服务产品,但是金融机构对于客户的触达性不强,这种形态常采用核心企业主导的供应链金融业务。在这一状态下,金融机构并没有直接触达客户,或者说对于客户供应链运营的状态以及伴随着的金融服务需求,并不是直接的了解和掌握,而是需要通过一种媒介来触达客户。而作为推动供应链金融服务的主体,由于自身处于产业供应链之中,并且具有强大的谈判力,因此,非常熟悉供应链业务,对融资需求方实际的经营状态和相关信息掌握全面,能够切实地解决其上下游企业供应链运营所需要的运营资金。这类供应链金融服务的关键是供应链中的核心企业,金融机构只能依托核心企业才能向上下游企业提供必要的资金,同时有效地管控风险,诸如金融机构统一授信,买方或卖方信贷就属于这一类产品服务。

第三种状态是基于业务链的智慧供应链金融,这种状态的供应链金融往往是由企业、金融机构与专业信息服务商协同推动的在线供应链金融,从而实现了高度的金融资源触达和丰富的定制化金融产品。在传统的供应链运营与服务中,金融资源的直接触达和定制化丰富的金融产品服务较难并存,这是因为金融机构与产业企业较难实现真正意义上的融合和协同。一方面,金融机构并不了解产业供应链的运营,以及运营所产生的数字和信息的价值。特别是绝大多数供应链金融服务的对象是中小微企业,它们的财务信息往往不完善,数据质量也不高。此外,随着供应链的运营越来越从单一的价值链,经价值场向服务价值网络转变,使得供应链业务活动越来越复杂,涉及的主体也越来越多,因此,只有真正把握其业务运营的状况,以及中小微企业在服务价值网络中的状态,才能知晓其在供应链中的地位和能力,判断融资行为可能带来的风险,而这些不是传统金融机构所具备的能力。另一方面,大多数产业企业也较难真正地将金融机构有效纳入服务价值网络中(除了各行各业中的龙头核心企业),这是因为其本身的经营规模、资源有限,因此,较难获得金融机构的认同和优惠支持。而专业化的信息服务商通过连接产业企业和金融机构,产生信息数据的汇集和整合,弥合了上述鸿沟,从而既能够根据产业供应链的实际运营状况,为产业企业上下游客户提供丰富的定制化供应链金融产品,也能够为金融机构传递有效的信息,为金融机构风险控制提供有力的支撑,实现金融资源的直接触达。

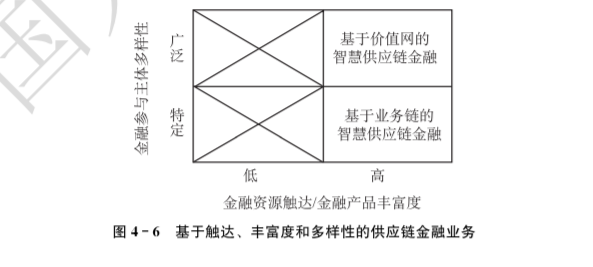

除了金融资源触达性和金融产品丰富度外,金融主体的多样性也是智慧供应链金融业务形成需要关注的因素。如果将触达性和丰富度作为一个维度,金融服务主体多样性作为另一个维度,那么同样产生了两种形态的供应链金融业务(见图46)。一种便是上述基于业务链的智慧供应链金融,如前所述,这类供应链金融是合作企业、金融机构和专业信息服务商协同的供应链金融业务,从特征上看,这类金融服务的对象是合作企业的上下游客户,或者说是以合作企业自身的业务链为基础的,专业信息平台对合作企业业务链的信息进行提取、清洗、挖掘和整合,传递给金融机构,以便于金融机构评估风险,从而将资金融通于合作企业的上下游客户。另一种形态的供应链金融是基于价值网的智慧供应链金融,与前一种形态不同,这类供应链金融不仅金融资源触达性和产品丰富度较高,而且金融参与主体多样性也较高,形成了广泛的业务合作网络。具体来讲,首先,供应链金融业务开展的基础不再是某个特定企业的业务链,服务的对象也不完全是合作企业的上下游,而是扩展到整个服务价值网络,所有参与到供应链服务过程中的企业都有可能成为供应链金融服务的对象。其次,由于参与主体的多样性,使得业务数据也变得多维度,这一方面表现为信息数据的类型日益多元,另一方面信息数据的来源也呈现多样性,正是这种多维信息数据,使得信息数据能够实现交叉校核,为有效控制金融风险奠定了坚实的基础。最后,基于价值网络的智慧供应链金融,其ICT部署也与基于业务链的智慧供应链金融不同,在基于业务链的智慧供应链金融中,ICT是专业化的信息服务商,信息服务商起到的作用主要是连接、分析和传递,即通过其独立部署的云架构来对接合作企业和金融机构的信息化系统,提取有效的信息数据进行分析计算,然后将数据和分析挖掘的结果提供给金融机构以进行借贷决策;与之相反,在价值网智慧供应链金融中,ICT多层架构内涵嵌入在服务价值网络中,所有参与者的业务行为、金融机构征信、风险管控等都自然建立在ICT云架构上。从某种意义上讲,不存在严格的系统连接、数据提取过程,借助云架构上的业务活动和数据,形成了金融机构风险管控的基础——信用管理体系。

来源:宋华教授著作《智慧供应链金融》