什么是融资性贸易?其实就是挂羊头卖狗肉,以“买卖之名,行借贷之实”

- 2023-04-26,万联网 ,毛莉

“融资性贸易,这五个字,就像斯摩达克利剑一样,悬在每个国企供应链公司的头上,不知道哪天就会掉下来砸到自己。不干,业绩有要求;想干,哪天出问题咋办?”

从事供应链业务的,当然更加深度关注国家各个部门对融资性贸易政策、意见和态度的变化,因为“融资性贸易”这五个字对于国企供应链公司影响实在是太大了,现在中国的供应链市场,国企的比例和提供的价值越来越大。

什么是融资性贸易?

融资性贸易这个名头说起来很大,其实就是挂羊头卖狗肉;千变万化,但万变不离其宗,本质是:“以买卖之名,行借贷之实”。

所谓融资性贸易, 一般也称为“贸易型融资”,或贸易融资,是指企业缺乏足够资信,无法从银行获得资金时,通过第三方,以第三方名义与贸易相对人签订贸易合同,从第三方处取得融资,企业销售货物后返还本金和一定手续费给第三方的融资方式。实践中在大宗商品领域较为常见,以买卖型和增信型的融资性贸易最为常见。

买卖型融资性贸易,通常指企业间以订立贸易合同并支付货款或者服务款为形式,进行资金拆借的行为,含托盘、循环贸易、委托采购和销售;增信型融资性贸易,则是参与贸易的各方主体在商品及服务的价值交换中,以货权、应收账款等财产权益,并依托其他贸易手段、金融及担保工具,实现短期融资或增持信用,进而增加贸易主体的现金流,含质押监管、仓储保管、保兑仓、保理。这两者区别在于资金方(国企主体或外部资金)是否直接放款。

对国企的融资性贸易,或者贸易性融资的界定早已不是新鲜话题。目前市场存在以贸易业务为名实则开展融资性贸易的情况,业务背后引发的风险和合规问题也引发了监管及市场的注意。

2023年2月,国资委网站政务咨询栏目中,关注度高、互动多、点击量大的问题就是“融资性贸易的具体界定标准是什么?”(详见:融资性贸易的具体界定标准是什么?国资委权威答复来了!)为此,国务院国资委的答复全文为《关于进一步排查中央企业融资性贸易业务风险的通知》(国资财管〔2017〕652号)规定,融资性贸易业务是以贸易业务为名,实为出借资金、无商业实质的违规业务。其表现形式多样,具有一定的隐蔽性,主要特征有:一是虚构贸易背景,或人为增加交易环节;二是上游供应商和下游客户均为同一实际控制人控制,或上下游之间存在特定利益关系;三是贸易标的由对方实质控制;四是直接提供资金或通过结算票据、办理保理、增信支持等方式变相提供资金。

供应链金融这个概念这几年也经常和融资性贸易撞车。融资性贸易也是基于货物供应链产生的,那么,这和供应链金融有何相同又有哪些区别?

首先,我们要理解“融资”和“贸易”的本质是什么:融资,就是搞来钱,可以靠股权融资(通俗理解来说就是发股票),也可以靠债权融资(也就是借钱)。放贷的人赚的是利息,其实质就是把钱借给别人使用的一种使用费,在借贷中通常是事先可以确定的。贸易,就是买卖,赚的是一买一卖的差价。做生意的,自然知道商品价格起起落落,谁也不能旱涝保收,因此贸易的收益常常是不确定的。

融资性贸易是一种融资方式,表现为通过贸易的形式来融资;典型的融资性贸易,交易模式不正常,违反商业逻辑。供应链金融则一般是指银行(金融机构)向客户(核心企业)提供融资服务,同时向这些客户的供应商提供贷款,或者向其分销商提供预付款代付及存货融资服务。

贸易性融资更多的强调融资主体和融资企业间的之间关系,而供应链金融是核心企业与其上下游间达成的,一种面向供应链所有成员企业的系统性融资安排。近年来,供应链金融受到国家层面多项政策鼓励,2021年更是被写入政府工作报告,成为我国服务实体经济、扶持中小企业的重要抓手。而融资性贸易,则是国资委三令五申严厉禁止的违规行为之一,从适度压缩、全面清理到严禁开展,监管口径也不断收紧。

此前国资委研究中心副研究员周丽莎曾表示:“融资性贸易以融资为目的,当企业缺乏足够的资信,无法从银行获得资金时,通过与第三方联合,借用第三方的良好银行信用,凭借与目标客户签订贸易合同,取得银行融资,获得融资后再与第三方分成。”

这种合作以融资为目的,一旦实际贸易出现问题,资金链断裂,国企则成为最后支付人,承受巨大损失。而且在这样的贸易过程中,由于上下游客户都由他人控制,存在极大的资金风险、法律风险以及虚开增值税发票等风险。

国企为什么不能搞融资性贸易?我们可以说是为了防止国有资产的流失,避免国有企业资金通过“买卖合同”的掩盖为其他企业所用,这固然是现行法律规定下必然的要求。

然而,问题真正的源头在哪里呢?

这让小编想起了《人民的名义》这部电视剧里的一个角色:蔡成功。蔡成功想要的是什么?是过桥资金。生意上的事,八口水缸七个盖子,最需要的就是资金,最怕的就是资金链断裂。当通往资金的独木桥被少数人挤满的时候,企业家们就会设法用一种更为惊险的方式来过桥。

融资性贸易,很多时候也是如此。

融资性贸易俨然已经成为国资供应链公司头顶上的“紧箍咒”,而且越来越紧。

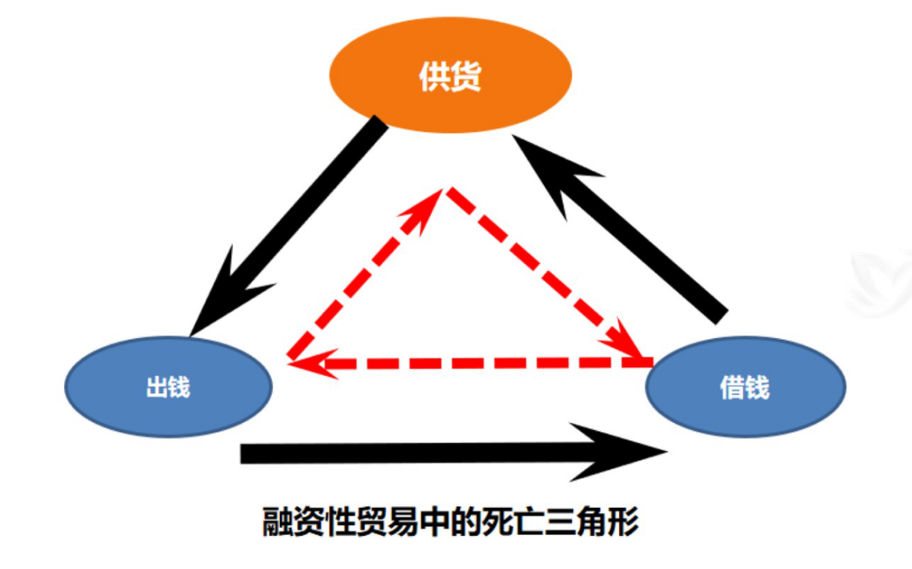

文健君教授表示:在实际业务操作中要小心贸易三角形,极易形成融资贸易“死亡三角形”,它意味着没有真实的价值输入、价值创造以及价值输出,因此要高度关联交易、循环交易、虚假交易等行为。

5月12-14日,我们请来了

产业互联网供应链金融知名实战专家文健君

他将结合融资性贸易典型案例“专网通讯”惊天大案,为大家讲解融资性贸易特点、判定原则与需要特别关注的点以及国资企业合规与融资性贸易中的死亡三角形与合规性问题

干货内容、实操上手,山东济宁走起呀~

本专题主要内容

5月12-14日 山东济宁

供应链金融服务模式与业务架构

一、概论:供应链金融的本质再认识

(?)数字经济时代,?融本质再认识

(?)数字经济时代,供应链?融本质再认识

(三)供应链?融的现状:机会与挑战,实战成功与失败案例剖析

(四)供应链?融的理论逻辑与?控逻辑

二、供应链金融的服务模式

(?)数字经济下的供应链?融服务的主要演进路径与服务模式分类

1 、如何改变高负债的?融模式转化为帮助?融机构做助融?

2 、如何从单纯的资金托盘转化为提供嵌?式运营服务?

3 、如何构建数字化的供应链服务运营体系?

(?)供应链?融的服务模式?:项?型

例:供应链代理采购(**网)

(三)供应链?融的服务模式?:嵌?运维型

例1 :订单融资、例2 :云工厂、例3 :**MBA案例

(四)供应链?融的服务模式三:通用服务型

例1 :电?债权凭证、例2 :动态折扣

(五)供应链?融的服务模式四:智慧型

例:**案例

(六)供应链金融服务的主要演进路径及案例解析

例:**案例

三、供应链金融价值单元封装及其风险控制点

(一)应收账款融资

(二)存货融资

(三)预付款融资

(四)订单融资

(五)战略关系融资

四、供应链金融风险控制及其能力培养

(一)供应链金融风控逻辑与风控体系构建

1、供应链金融风控逻辑

2、构建二维信任下的风控体系

3、小结:风控二十四字口诀

(二)“循环三角形”与融资性贸易问题

1、国资企业合规与融资性贸易中的死亡三角形

2、融资性贸易典型案例与合规性问题

3、融资性贸易定义、特点、分类

4、融资贸易、贸易融资、供应链金融的三流梯度

5、融资性贸易的判定三原则与需要特别关注的五点

(三)供应链金融的核心能力培养与关键任务(全新内容)

五、供应链金融的业务架构

(一)业务架构在供应链金融实践中的重要作用

(?)供应链?融的五层业务架构

1、供应链金融的业务场景识别与搭建

2 、如何刻画主体信用?

3 、如何建?结构信用?

4 、如何建?可信资产池?

5 、如何与?融端对接?

(三)应?架构等其他架构对供应链?融业务架构的?撑, IABCDE科技?段在供应链?融中的应?

六、总结:供应链金融支持产融商业模式创新的实践路径

专题导师介绍

文健君

中国人民大学商学院MBA/CMPM项目兼职教授

中欧国际工商学院项目专家

国际供应链运营管理学会副主席

l供应链管理与创新实战专家

l产业互联网与产融生态圈实战专家

l中欧国际工商学院特聘专家

l万联网供应链金融研究院金牌讲师

【主要经验】

2013年,成功搭建了中国第一个以“产融生态圈”为基础的供应链金融平台,为移动智能终端行业2000家中小型供企业提供全球服务

2016年搭建包装印刷产业互联网第一平台“联合包装网”

2017年搭建“励响医药设备维修网”

2019年与盐城高新投资集团合作搭建“盐高投园区供应链服务平台”

2020年受聘为“顺丰丰融通”供应链金融顾问

2020年主导山东能源新矿物质集团供应链金融顶层设计

2020年主导浙江中国义乌小商品城集团供应链金融顶层设计

深度服务过三宝科技集团、中粮贸易、合兴包装、盐城市政府、广州工经、京莎鞋城、中农网、劲霸男装、卓然股份、中航国际、海尔电器、敬业集团、宁钢集团等。

担任中国银行上海总部、建行总行、招行总行、广州银行总行、兴业银行、浦发银行、民生银行总行等银行的供应链金融培训讲师。

报名咨询

1.课程时间/地点:5月12-14日 济宁

2.课程形式:2家标杆名企走访+专家实践解析+学员午餐

3.学习方式:

全程卡:5.8w/人,适合专人系统性提升,终身免费复训,结业颁发证书

单程卡:1.28w/人,适合单次专题学习

年卡(优选卡):6w 7个学习名额

年卡(畅听卡):10w 12个学习名额

(年卡学员可根据课程主题,灵活安排不同员工针对性参训)

费用涵盖:考察行车费、2天午餐费、场地费、讲师课酬、课件讲义等管理费用,不含差旅及住宿费用。

联系方式:李老师19168536275(微信同)

章老师18002564501(微信同)

全期课程体系:

来源:万联网