年报多项数据引关注!厦门象屿回复监管函:2023年大宗商品业务毛利率下滑受农产品板块拖累,总额法或净额法核算收入符合规定

- 2024-07-12,万联网 ,供应链金融智库

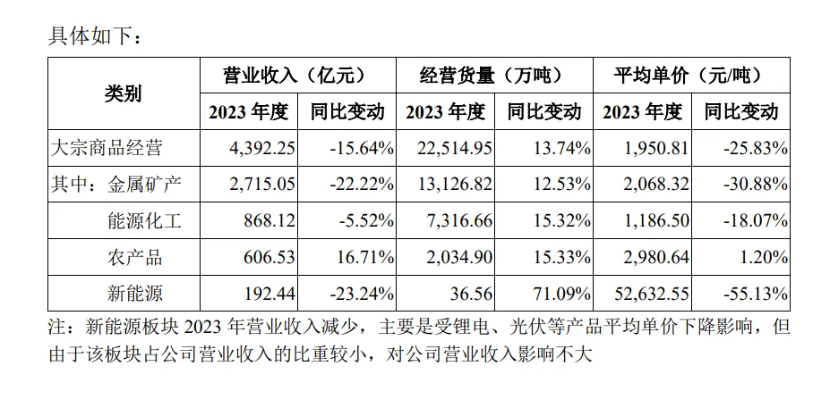

近日,厦门象屿(600057.SH)收到上交所下发的《关于厦门象屿股份有限公司2023年年度报告的信息披露监管工作函》(上证公函〔2024〕0725号)提及,厦门象屿2023年年报显示,公司从事大宗商品经营业务,涉及金属矿产、农产品、能源化工、新能源等品种。报告期内大宗商品经营业务实现收入4392.25亿元,同比降低15.64%。上交所关注到,该业务毛利率仅为1.4%,较上年同期降低0.35个百分点。

关于2023年年报中的“大宗商品经营业务”,上交所要求厦门象屿:(一)结合相关业务模式、风险承担、实际采购及销售金额、货物与资金流转、可比公司情况等,说明大宗商品经营业务毛利率较低、同比下降的原因及合理性;(二)分产品列示,近三年前五大客户情况,包括但不限于名称、成立时间、注册资本、交易内容及金额、是否为关联方,并结合市场需求、主要客户变动等情况,说明报告期内大宗商品经营业务收入下滑的原因及合理性;(三)结合贸易业务的经营模式、物流情况和风险转移等,说明公司大宗商品经营业务以总额法或净额法核算及其具体依据,是否符合《企业会计准则》相关规定,是否与公司的业务实质相匹配。请年审会计师发表意见。

7月11日,厦门象屿回复了上交所的《监管工作函》。关于大宗商品经营业务、造船业务、关联交易、其他应收款及其减值损失、预付款项、套期保值等监管问询回复,公告原文:

其中,关于“大宗商品经营业务及会计师意见”的回复,万联网简要摘录如下:

大宗商品业务毛利率下滑受农产品板块拖累

(一)结合相关业务模式、风险承担、实际采购及销售金额、货物与资金流 转、可比公司情况等,说明大宗商品经营业务毛利率较低、同比下降的原因及合理性。

厦门象屿称,公司从事大宗供应链服务,以制造业企业为核心客户,为客户提供大宗原辅材料采购供应、产成品分销、物流配送、信息咨询等的一体化供应链服务。公司主营业务包括大宗商品经营与大宗商品物流,其中大宗商品经营业务分为自营和代理两种业务模式。

大宗商品经营业务主要面临商品价格波动风险、货权管控风险、客商资信风险。自营模式下,公司需承担商品价格波动、货权管控、客商资信等风险;代理模式下,公司不承担商品价格波动风险,但仍需承担货权管控、客商资信等风险。公司坚持“风险第一、利润第二、规模第三”的经营理念,针对识别出来的重大风险,进行分类、分层、分级管理,不断夯实体系化风险管控能力。

公司严格跟踪货物的实际转移和流转情况,加强货权管控,介入货物的实质过程管控,如加强进出口业务的物权凭证管理、通关管理和交易条件控制,做好货物出入库管理、巡查仓及货物运输、进出口报关动态跟踪,根据业务实际情况选择适当的保险险种以转移风险等;公司按交易金额全额向客户收取和向供应商支付货款,确保商流、物流、资金流、信息流“四流合一”。

公司营业收入和营业成本主要受销售规模和采购规模的影响,2023年度,公司大宗商品经营业务营业收入为4,392.25亿元、营业成本为4,330.83亿元。大宗商品服务行业普遍存在收入规模较大,毛利相对较低的情况。公司2021年至2023年度大宗商品经营业务毛利率分别为1.93%、1.75%和1.40%,虽整体较低,但与同行业可比公司水平整体相当。

“2023年,公司大宗商品经营板块毛利率较2022年下降0.35%,主要是农产品板块毛利率下降所致。”厦门象屿表示。

厦门象屿回复称:“公司谷物原粮供应链由于采购季节集中,销售分批进行,存在采销节奏不匹配的行业特性,毛利及毛利率对价格波动敏感度较高。2023年玉米市场下行,价格回落,叠加采销不匹配因素,导致公司农产品板块整体毛利率为负。同行业可比公司中,建发股份(600153.SH)农林产品板块及厦门国贸(600755.SH)农林牧渔板块2023年毛利水平均同比大幅下降”。

“公司2023年大宗商品经营板块毛利率为1.78%,2022年毛利率为1.63%,同比增加0.15%;剔除农产品板块影响后,公司大宗商品经营业务毛利率较同行业可比公司并无显著差异。”厦门象屿表示。

产品结构调整及主要品类市场价格下行导致大宗商品经营业务收入下滑

(二)分产品列示,近三年前五大客户情况,包括但不限于名称、成立时间、 注册资本、交易内容及金额、是否为关联方,并结合市场需求、主要客户变动等情况,说明报告期内大宗商品经营业务收入下滑的原因及合理性。

厦门象屿称,近三年前五大客户情况公司大宗商品经营板块主要包括金属矿产、能源化工、农产品和新能源四大类别。公司主要产品前五大客户多为行业头部企业,与公司保持常年合作,排名在各年度间有所变动,但整体结构较为稳定。

2023年,公司营业收入同比减少791.13亿元,同比下降14.7%,主要系大宗商品经营板块中金属矿产、能源化工等板块营业收入出现较大幅度下滑所致。

其中,金属矿产板块营业收入同比下降,主要原因为虽然金属矿产板块经营货量较2022年略有增加12.53%,但基于:(1)公司产品结构调整,其中单价较低的铝土矿、铁矿经营货量分别增加54.14%和 23.71%,而单价较高的铝锭等经营货量下降 12.26%;(2)建筑类材料受宏观环境的波动影响,市场需求量显著下滑,为有效控制风险,公司对建筑类材料部分品类的销量进行了策略性缩减,2023年钢材、板坯等建筑类材料经营货量较2022年下降16.57%,导致收入降低334.74亿元。在大宗商品价格整体承压及产品结构调整的双重影响下,金属矿产板块收入减少775.74亿元。 能源化工板块营业收入同比下降,主要原因为虽然能源化工板块经营货量较2022年略有增加15.32%,但因煤炭市场下行,2023年动力煤平均单价下降22.02%,动力煤营业收入减少约61.67亿元,对能源化工板块营业收入影响较大。 综上,报告期内公司大宗商品经营业务收入下滑主要系产品结构调整及主要品类市场价格下行所致,具备合理性。

“总额法”或“净额法”核算符合相关规定

(三)结合贸易业务的经营模式、物流情况和风险转移等,说明公司大宗商品经营业务以总额法或净额法核算及其具体依据,是否符合《企业会计准则》相关规定,是否与公司的业务实质相匹配。

厦门象屿回复称,公司的供应链业务主要包括自营和代理两种业务模式;自营模式下,公司承担存货转移过程中的主要风险,符合“主要责任人”身份,适用总额法核算;代理业务模式下,不符合“主要责任人”身份,适用净额法核算。

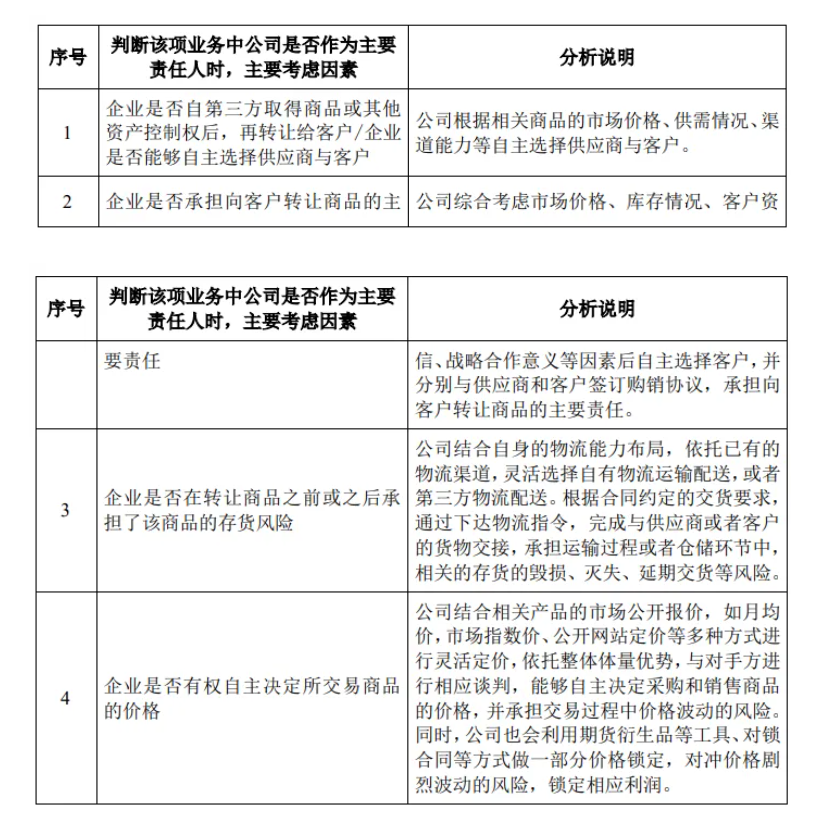

1.自营模式 公司依据合同条款、公司在商品转移前是否拥有对相关商品的控制权、公司是否能够自主选择客商及是否承担存货转移过程中的主要风险等,判断公司是否符合“主要责任人”身份,满足“主要责任人”身份的,公司按照总额法确认收入。具体判断依据如下:

2.代理模式 对于代理采购或者代理销售,符合代理业务模式,该部分业务采用净额法确认收入。对于存在客户指定其供应商或供应商指定其客户的情况,公司无法自主选择对手方,不符合“主要责任人”身份,该部分业务亦采用净额法确认收入。

综上,公司结合贸易业务中自身承担存货转移过程中风险的实际情况,依据企业会计准则的相关规定,制定关于总额法及净额法收入的核算原则。公司大宗商品经营业务以总额法或净额法核算及其具体依据符合《企业会计准则》相关规定,与公司的业务实质相匹配。

会计师意见:具备合理性、符合准则要求

(四)会计师的核查情况

就上述大宗商品经营业务相关事项,容诚会计师事务所对厦门象屿实施了有关核查程序;经核查,从财务角度年报会计师认为:

1、2023年度,公司大宗商品经营板块毛利率较2022年度下降0.35%, 主要是农产品板块毛利率下降所致;公司大宗商品经营业务毛利率较同行业可比公司并无显著差异,毛利率较低符合行业特征,具备合理性;

2、2023年度,受大宗商品价格整体承压及公司大宗商品业务产品结构调整的影响,公司大宗商品经营业务收入出现下滑,收入变动情况与外部市场行情及公司内部经营方向变化一致,具备合理性;

3、公司关于总额法及净额法收入确认所制定的核算原则符合企业会计准则的相关规定,相关业务收入确认方式与公司业务实质相匹配,符合准则要求。

更多关于厦门象屿造船业务、关联交易、其他应收款及其减值损失、预付款项、套期保值等问题回复以及相关会计师意见,请看公告原文:

素材来源:厦门象屿公告,万联网综合整理