多种业务场景和交易结构下的票据融资模式

- 2019-12-21,万联网 ,万联供应链金融学院

据票交所数据显示,2018年上半年,商业汇票承兑发生额为8.44万亿元,同比去年增加2.04万亿元,增长31.96%。其中,电票承兑发生额为7.71万亿元,占比91.43%,纸票7228.97亿元,占比8.57%。从数据分析可知,电子商票规模呈逐月增加趋势,商票支付已经成为供应链贸易结算的一种重要方式。

商票贴现发生额也呈现出季末增长的趋势,且每个季末同比于上一季末都有了新的增长,预计未来依旧会稳步增长。相应的,成交笔数随着时间的推移也处于增长的趋势,预计未来将呈现持续增长势态。

此外,政策支持给予电子商票发展提供了良好环境。2016年9月,中国人民银行下发了《关于规范和促进电子商业汇票业务发展的通知》,通知中强调:“各金融机构应严格落实电票业务各项制度规定,采取有效措施,规范有序开展电票业务,有效提升电票业务占比,确保办理的电票承兑业务在本机构办理的全部商业汇票承兑业务中金额占比逐年提高。

”自2017年1月1日起,单张出票金额在300万元以上的商业汇票应全部通过电票办理。自2018年1月1日起,原则上单张出票金额在100万元以上的商业汇票应全部通过电票办理。

虽然电子商票让交易效率更高、成本与风险更低(得益于票据开具与托收等管理操作在ECDS系统的广泛推广下更加方便,核心企业信用可在被记载易传递),但我国的电子商票发展仍面对以下困境:

1.商业信用体系的不健全,使得商票难以在供应链生态中的上下游企业间作为贸易支付工具进行流转,不利于商业承兑汇票的推广。

2.小微供应商自身存在信用画像缺失、贸易关系核实困难、抵质押资产不足等诸多不利因素,难以从商业银行申请融资,持有核心企业开出的商票也无法进行变现或流通。

3. 由于信息的不对称,造成金融及类金融机构展业拓客难,很多金融机构想从商票切入、拓展供应链金融业务却无从下手。原因主要有:1)中小微企业本身财务数据与资质并不能获取非常可观的授信额度。2)在核心企业缺乏配合的情况下,资金机构获取客户资源及客户信息(如企业在产业链中的位置、经营情况、订单信息、客户构成等数据)颇具难度。3)在缺乏数据支持下,金融机构对小微企业难以顺利进行风险测算和风险定价。

4.市场上缺乏为小微供应商进行小额商票融资服务的专业金融机构。传统金融机构出于成本控制、效益驱动等因素,更倾向金额较大的商业承兑汇票给予贴现,90%以上小金额的商业承兑汇票尚无合适的融资渠道。

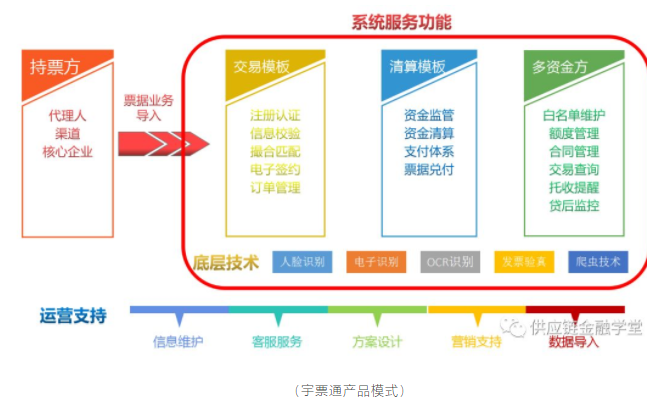

基于上述背景,宇商科技基于多年供应链金融领域的积累设计研发了“宇票通”,并于2018年正式对外推向市场。

宇票通产品定位明确清晰,即链接市场资方金融机构,为中小微企业匹配资金机构,提供小额电子商业承兑汇票的线上融资撮合服务。上游供应商通过宇票通将通过贸易持有的一手/二手电子商业承兑汇票背书转让或质押,从而满足上游资金快速融通的需求。

持票人(上游供应商“N”)通过线上选择多个资方,以此缓解持票人(上游供应商“N”)和出票人(核心企业)的资金压力,加速企业资金周转,同时将企业与金融资源进行无缝对接与深度绑定。

对于中小微企业的持票方,宇票通对接到准入的金融机构如银行、金融交易所、商业保理机构、小贷机构、信托机构,支持多种业务场景/交易结构下的商票保理、商票质押融资业务:

1、商票保理业务(合作资方:银行、保理机构)

是指基于核心企业或下属公司存在应付账款的贸易关系,核心企业开具商票方式与上游结算,上游供应商通过宇票通匹配商业保理机构或银行,并将商票转让给资金方的保理融资业务。

在此模式下,持票人将有应收账款的贸易合同、已配送货品单据材料(出库单、配送单、收货单等)以及开具的发票作为商票的底层贸易审核资料线上上传,资方审核后,客户将商票背书转让至资金机构,由资金机构完成放款及到期商票托收事宜。

2、商票质押业务

由核心企业或下属公司基于贸易关系,通过开具商票方式与上游进行结算。上游供应商通过宇票通匹配金融交易所、小贷公司机构或信托机构,将商票通过质押借款模式实现融资。

在此模式下,持票人将贸易合同、货品单据材料(出库单、配送单、收货单等)以及开具的发票作为商票质押借款的底层贸易审核资料线上上传,资方审核后,持票人将商票质押转让给资金方。

针对宇票通准入合作的金融机构,宇票通提供核心企业白名单管理服务:由金融机构自行维护白名单客户和额度,随时更新与调整白名单;白名单包括核心企业(开票人、承兑人)准入、以及其子公司多级管理,并对各融资申请进行利率配置、签署合同维护,收费模式设置,风险标准设置等。

在白名单功能的支撑下,系统可以依据资金方设置的风险偏好匹配对应的资产类型,依据持票人与开票人的资质、申请借款业务模式、金融机构余额等各种因素,自动匹配相应风险偏好的资金方。

持票客户可在系统自动推荐的资方中依据费率基准值、资方属性、金融模式等参考值自主选择意向资方(如银行、小额贷款机构、私募机构、信托机构、商业保理公司等资方),也可以多资方同时申请。

申请后,客户资料自动推送相应资方,资金方可以按照自身的风险偏好及实际业务准入需求选择是否准入该笔申请业务,促使双方交易信息平等透明。

关联阅读:票据贴现:简便实用的中小企业融资工具

■ 整理 | 万联供应链金融学院

■ 来源 | 《中国供应链金融创新实践白皮书(2019)》