注意,你的企业或须改名!国务院、央行公布金控公司准入、管理相关规定

- 2020-09-30,万联网 ,曹雪艳

金融业风云再起,一片平和的表象已然暗流涌动。

近期,针对金控公司准入、管理的相关规定引发市场关注。中国政府网官网于9月13日发布了《国务院关于实施金融控股公司准入管理的决定》(国发〔2020〕12号,以下简称《准入决定》),称对金融控股公司实施准入管理,由人民银行颁发金融控股公司许可证;同日,人民银行也正式发布《金融控股公司监督管理试行办法》(中国人民银行令〔2020〕第4号,以下简称《金控办法》),要求已具备设立情形且拟申请设立金融控股公司的机构,应当在《金控办法》正式实施后的12个月内向人民银行提出设立申请,经批准后,设立金融控股公司。

(《国务院关于实施金融控股公司准入管理的决定》)

万联网记者梳理发现,《准入决定》明确了要对金融控股公司实施准入管理,明确未经央行批准,不得使用“金融控股”“金融集团”等字样。而对于金融机构跨业投资控股形成的金融集团,将参照《金控办法》确定监管政策标准,具体规则另行制定。同时,《金控办法》特意安排了过渡期,在股权结构等方面未达到监管要求的机构,应当根据自身实际情况制定整改计划。两份文件均自2020年11月1日起施行。

万联网记者获悉,已有金控公司闻风而动、根据《金控办法》紧锣密鼓展开行动,力求在施行之前达到监管要求。

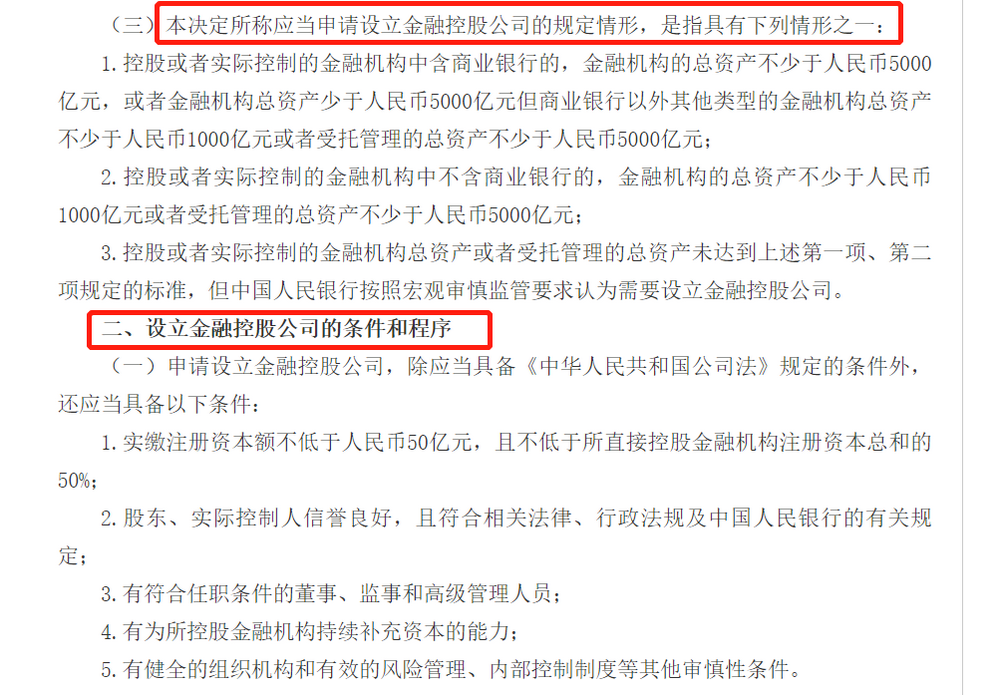

从内容来看,《准入决定》主要围绕对金融控股公司和金融机构定义的明确、申请设立金融控股公司的规定情形、设立金融控股公司的条件和程序等展开。首先其明确,金融控股公司是指控股或者实际控制两个或者两个以上不同类型金融机构,自身仅开展股权投资管理、不直接从事商业性经营活动的有限责任公司或者股份有限公司。其次,在满足设立金融控股公司规定情形的情况下,境内非金融企业、自然人以及经认可的法人控股或者实际控制两个或者两个以上不同类型金融机构,应当向中国人民银行提出申请,经批准设立金融控股公司;经批准设立的金融控股公司,由中国人民银行颁发金融控股公司许可证,凭该许可证向市场监督管理部门办理登记,领取营业执照。

值得注意的是,《准入决定》规定,未经中国人民银行批准,不得登记为金融控股公司,不得在公司名称中使用“金融控股”、“金融集团”等字样。依照本决定规定应当设立金融控股公司但未获得批准的,应当按照中国人民银行会同国务院银行保险监督管理机构、国务院证券监督管理机构提出的要求,采取转让所控股金融机构的股权或者转移实际控制权等措施。

(《准入办法》部分内容)

此次纳入监管的金融控股公司,是指企业控股股东、实际控制人为境内非金融企业、自然人以及经认可的法人,对于金融机构跨业投资控股形成的金融集团,将参照《金控办法》确定监管政策标准。

(图源:企查查)

万联网记者通过企查查搜索发现,含“金融控股”字样的企业有近2万家,而含“金融集团”字样的有近2.5万家(注:二者的查询结果有部分重合),这些庞大数字下,有多少家企业的设立是经过央行批准?又有多少家企业设立的条件和程序符合《准入办法》的规定?据悉,目前已有不少金控公司在仔细研读并采取措施迎合政策监管要求。

对金控公司实施市场准入管理并非突如其来。

近年来,我国一些大型金融机构开展跨业投资,形成了金融集团,还有部分非金融企业投资控股了多家多类金融机构,成为事实上的金融控股公司。其中,一些实力较强、经营规范的机构通过这种模式,优化了资源配置,降低了成本,丰富和完善了金融服务,有利于满足各类企业和消费者的需求,提升金融服务实体经济的能力。但与此同时,部分非金融企业投资形成的金融控股公司盲目向金融业扩张,存在监管真空,风险不断累积和暴露,主要表现为:一是风险隔离机制缺失,金融业风险和实业风险交叉传递。二是部分企业控制关系或受益关系复杂,风险隐蔽性强。三是缺少整体资本约束,部分集团整体缺乏能够抵御风险的真实资本。四是部分企业不当干预金融机构经营,利用关联交易隐蔽输送利益,损害金融机构和投资者的权益——而我国相关部门对此早已高度重视。

2019年7月,央行发布《金融控股公司监督管理试行办法(征求意见稿)》,同时在就该征求意见稿答记者问中表示,良好的公司治理是金融控股集团及其所控股机构稳健经营的前提。按照《办法》要求,一些不符合要求的企业集团需要进行股权整合,但股权转让在集团内部开展且实际控制人未发生改变,金融机构所受影响有限;2020年9月,《金融控股公司监督管理试行办法》在公开征求意见和反馈后正式发布,人民银行有关负责人称,之所以对金融控股公司实施市场准入管理,主要是因为:

一是金融控股公司往往规模大、业务多元化、关联度较高,跨机构、跨市场、跨行业、跨区域经营,关系到国家金融安全和社会公共利益,需要实施市场准入予以规范。二是设立明确的行政许可,是对金融控股公司依法监管的重要环节,有利于全方位推动金融控股公司依法合规开展经营,防范风险交叉传染。三是体现了金融业是特许经营行业和依法准入的监管理念,也符合主要国家和地区的通行做法。

从具体内容来看,《金控办法》主要围绕金控公司的设立条件、股权结构、股东条件等展开,如此前一些金控公司股权结构不清晰、实控人难以穿透等广为市场诟病,《金控办法》规定,金融控股公司应当具有简明、清晰、可穿透的股权结构,实际控制人和最终受益人可识别,法人层级合理,与自身资本规模、经营管理能力和风险管控水平相适应;金融控股公司所控股金融机构不得反向持有母公司股权。金融控股公司所控股金融机构之间不得交叉持股。金融控股公司所控股金融机构不得再成为其他类型金融机构的主要股东;需要注意的是,《金控办法》强调,“本办法实施前,已经存在的、股权结构不符合本条要求的企业集团,应当在国务院金融管理部门认可的期限内,降低组织架构复杂程度,简化法人层级”。

此外,在“法律责任”部分,《金控办法》规定:金融控股公司的发起人、控股股东、实际控制人违反本办法规定,有下列行为之一的,由中国人民银行责令限期改正,没收违法所得,并处违法所得1倍以上5倍以下罚款。没有违法所得或违法所得不足50万元的,处50万元以上500万元以下罚款。情节严重的,依据《中华人民共和国行政许可法》的规定,撤销行政许可;涉嫌构成犯罪的,移送有关机关依法追究刑事责任:

无论是金控企业名称的规范使用还是准入条件的明确、股权结构的调整,毫无疑问,《准入决定》、《金控办法》将给金融市场带来一场风暴,部分已经存在的、不符合规定的金融控股公司必须重整或变通,除争取通过购并或增持等方式达标外,另一种不得已的办法就是改名;而未来继续使用或将要成立的金融控股公司也将面临更强的监管要求。但正如央行此前在答记者问中所言,对金融机构、非金融企业和金融市场而言,总体是影响正面、风险可控的。

“经济是肌体,金融是血脉,两者共生共荣”,从长期看,对金控公司的规范管理有利于治理金融乱象、整顿金融秩序、防范金融风险,从而建立一个规范的市场,促进各类机构有序竞争、良性发展。

本文首发于万联网公众号(ID:wanlinkcn),欢迎扫码获取供金领域最新资讯!